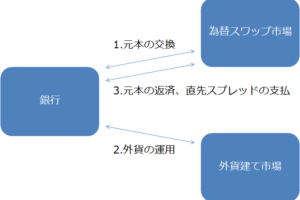

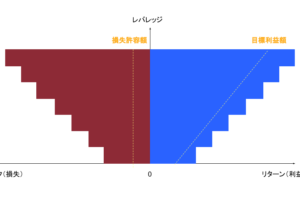

為替のマリー(marry)とは同一通貨の外貨建ての債権と債務を同一金額の外貨のままで相殺することです。マリーの目的は、為替変動リスクの回避と為替手数料の削減です。マリーはコストが安い為替変動リスクの回避方法です

目次

FXとマリー

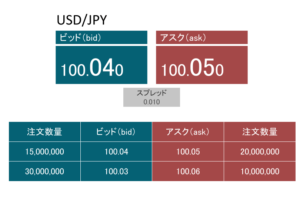

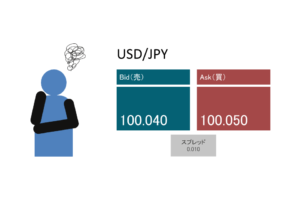

店頭取引のFXは顧客同士のポジションをマリーしてインターバンク市場の注文コスト(スプレッド)を削減しています。インターバンク市場のスプレッドは通常1銭程です。マリーをすることでインターバンク市場のスプレッドよりも安いスプレッドを顧客に提示しています。FX会社はマリーをすることで為替リスクを負わずにスプレッドのほとんどを利益にできます。マリーは顧客の注文数が多いほど、多くできます。

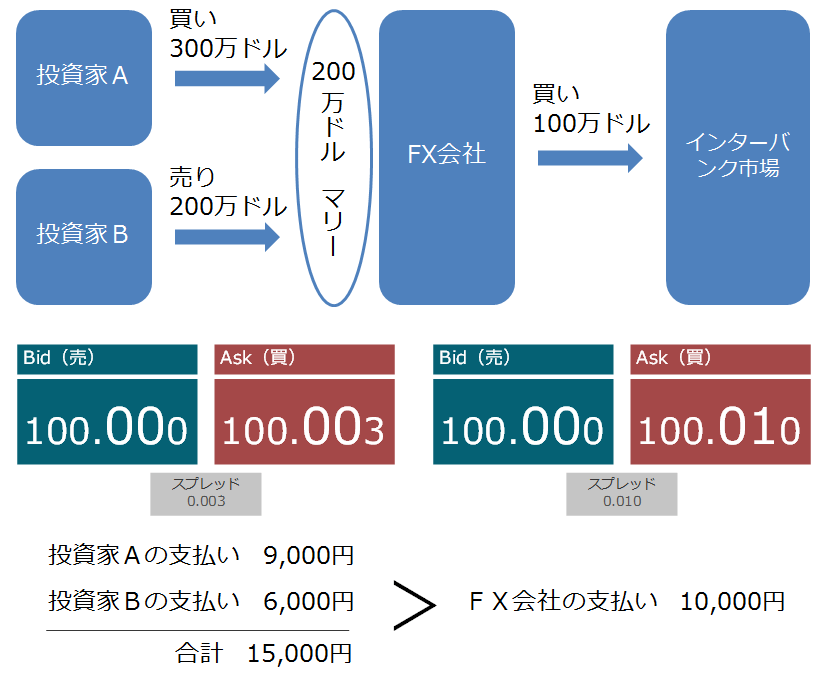

1ドル100円の時に投資家Aは300万ドルの買い、投資家Bは200万ドルの売りをFX会社に注文します。FX会社は200万ドルをマリーして、100万ドルの買いをインターバンク市場の銀行に注文します。投資家のスプレッドは0.003円で、合計15,000円をFX会社に支払います。FX会社のスプレッドは0.01円で、10,000円をインターバンク市場の銀行に支払います。FX会社はマリーすることで5,000円の利益を得ます。

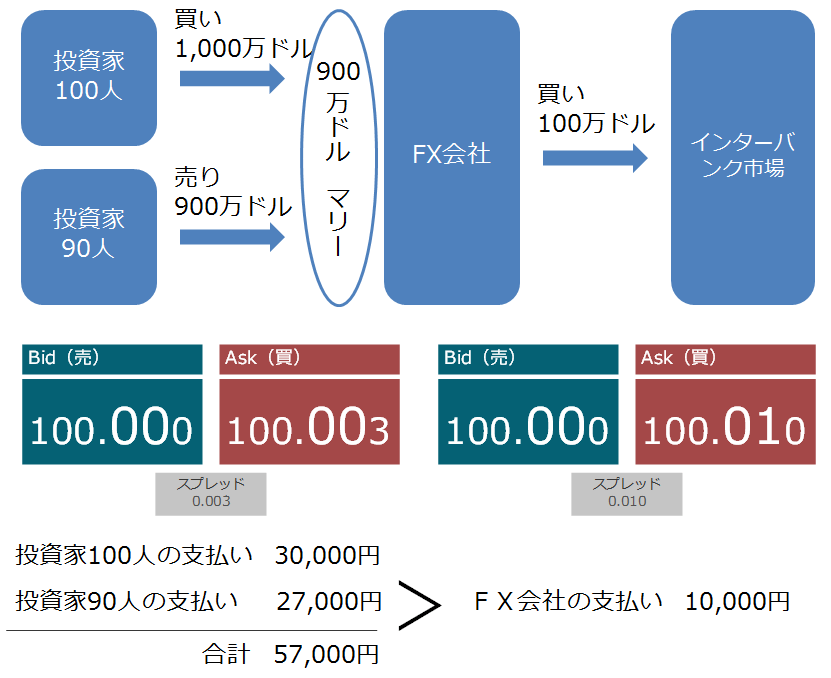

1ドル100円の時に投資家100人は合計1,000万ドルの買い、投資家90人は合計900万ドルの売りをFX会社に注文します。FX会社は900万ドルをマリーして、100万ドルの買いをインターバンク市場の銀行に注文します。投資家のスプレッドは0.003円で、合計57,000円をFX会社に支払います。FX会社のスプレッドは0.01円で、10,000円をインターバンク市場の銀行に支払います。FX会社はマリーすることで47,000円の利益を得ます。

貿易取引とマリー

貿易取引では輸入代金と輸出代金をマリーします。マリーを増やすには決済通貨の変更、決済日の変更、輸入仕入または輸出売上の追加などがあります。

決済通貨の変更

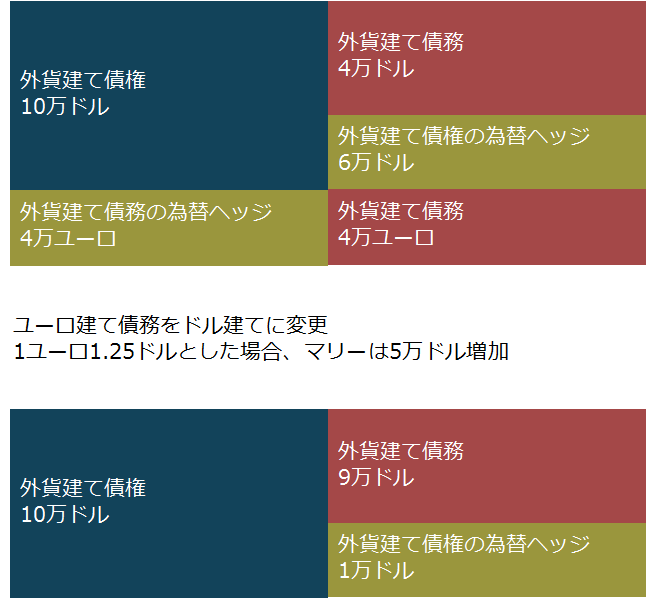

外貨建て債権10万ドル、外貨建て債務4万ドルと4万ユーロの場合、為替ヘッジの対象は外貨建て債権6万ドルと外貨建て債務4万ユーロです。決済通貨をユーロからドルに変更すると1ユーロ1.25ドルの場合、外貨建て債務は9万ドル、マリーは9万ドル、為替ヘッジの対象は1万ドルになります。当初よりも為替ヘッジの対象は5万ドルと4万ユーロ減ります。

決済日の変更

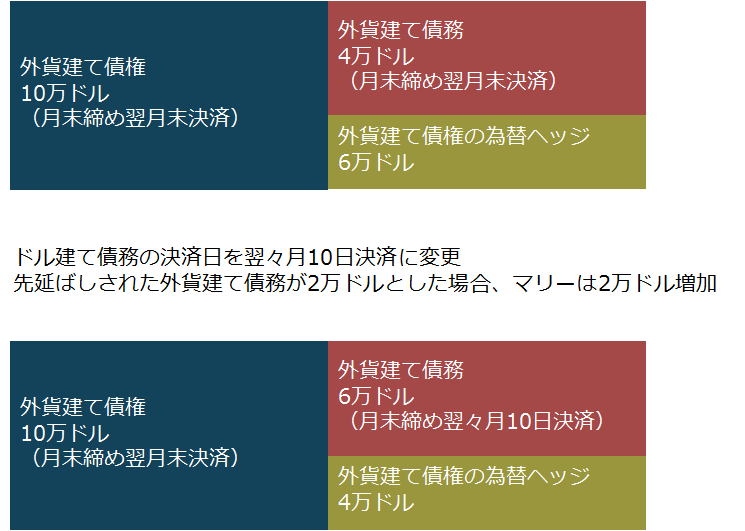

外貨建て債権10万ドルと外貨建て債務4万ドルの決済日が月末締め翌月末の場合、為替ヘッジの対象は外貨建て債権6万ドルです。外貨建て債務の決済日を月末締め翌々月10日に変更して外貨建て債務が2万ドル増えた場合、外貨建て債務は6万ドル、マリーは6万ドル、為替ヘッジの対象は4万ドルになります。当初よりも為替ヘッジの対象は2万ドル減ります。

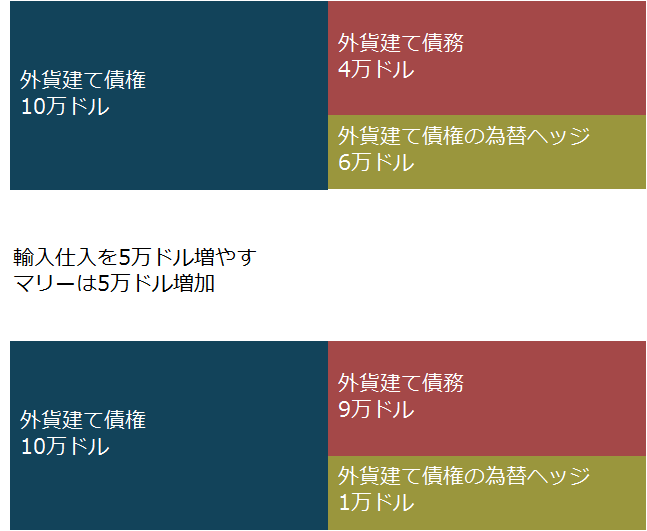

輸入仕入または輸出売上の追加

外貨建て債権10万ドル、外貨建て債務4万ドルの場合、為替ヘッジの対象は外貨建て債権6万ドルです。輸入仕入を5万ドル増やした場合、外貨建て債務は9万ドル、マリーは9万ドル、為替ヘッジの対象は1万ドルになります。当初よりも為替ヘッジの対象は5万ドル減ります。

外貨建て債権よりも外貨建て債務の方が大きい場合、輸出売上を増やすことでマリーを増やします。