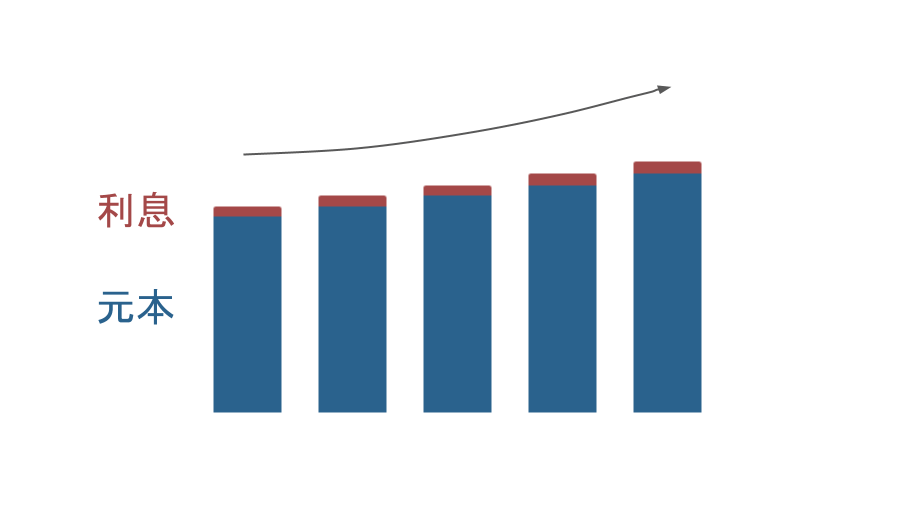

複利とは利息を元本に足すことで、利息を増やしていく方法です。円の定期預金は元本割れがないので、金利が高い商品を探すだけでよいです。一方、FXでは金利差であるスワップポイントの他に、為替差損益が生じます。為替差損は元本割れまたは元本を超える損失のどちらかになるリスクがあります。FXのスワップポイント狙いのトレード方法は、スワップポイントと為替差損益の合計がプラスになることを目的とします。

FXのスワップポイントは円の定期預金のように自動で複利運用できません。そのため、ポジションを決済することでスワップポイントと為替差損益を元本に足します。ポジションの決済方法はFX会社により異なります。

複利の計算方法

円預金の複利は短期的には利息の総額はあまり変わりませんが、長期的には増えます。利息5%の単利と複利を比べた場合、500万円の元本で5年後には利息の総額は129,000円違います。これは単利の約半分であり、単利で5年半運用したのと同じ効果があります。これを複利効果といいます。

| 年 | 元本 | 単利5% | 収入累計 |

|---|---|---|---|

| 2018 | 500 | 25 | 25 |

| 2019 | 500 | 25 | 50 |

| 2020 | 500 | 25 | 75 |

| 2021 | 500 | 25 | 100 |

| 2022 | 500 | 25 | 125 |

| 年 | 元本 | 複利5% | 収入累計 |

|---|---|---|---|

| 2018 | 500 | 25 | 25 |

| 2019 | 525 | 26.2 | 51.2 |

| 2020 | 551.2 | 27.5 | 78.7 |

| 2021 | 578.8 | 28.9 | 107.6 |

| 2022 | 607.7 | 30.3 | 137.9 |

FXのスワップポイント狙いのトレード方法

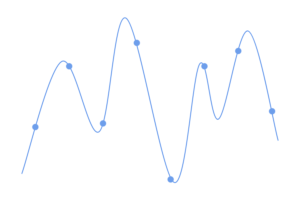

FXのスワップポイントは金利差から大きく離れませんが、為替評価損益は大きく変動します。そのため、スワップポイントだけでなく、為替差益もなければ利益を得ることはできません。為替評価損益の変動幅は、通貨によって異なります。高金利通貨はインフレ率が高く、外貨を稼ぐ力が弱いことが多いので、長期的に為替は大きく下がります。そのため、為替の水準が長期的に見て割安の時だけに買うと良いです。この買うべき為替レートの水準は、短期的な大暴落によって到達することが多いです。買った後にスワップポイントと為替評価損益の合計が目標利益に達したらポジションを決済し、次のチャンスを待ってから新たにポジションを作ります。FXのスワップポイント狙いのトレード方法の具体例は下記の通りです。下記の為替レートの動きは仮定であり、実際の値動きは異なります。

| 年 | 元本 | 新規注文 | 決済注文 | スワップポイント5% | 為替評価損益 | 合計 | 実現損益 |

|---|---|---|---|---|---|---|---|

| 2019 | 500 | あり | あり | 25 | 50 | 75 | 75 |

| 2020 | 575 | なし | なし | 0 | 0 | 0 | 0 |

| 2021 | 575 | あり | なし | 28.75 | -30 | -1.25 | 0 |

| 2022 | 575 | なし | なし | 28.75 | -20 | 8.75 | 0 |

| 2023 | 575 | なし | あり | 28.75 | 30 | 58.75 | 116.25 |

2019年に為替レートが暴落したので新規注文をして、同年度中に大きく反発したので決済します。2020年は為替レートが下がらなかったので売買はしません。2021年は為替レートが下がったので新規注文をします。2022年は為替レートが横ばいだったので決済はしません。2023年は為替差益が大きくなったので決済します。